Les règles de la TVA en autoentreprise sont régulièrement mises à jour. Découvrez l’évolution de la TVA en 2025 : les nouveaux seuils pour chaque type d’activité et la nouvelle règle de dépassement.

Qu’est-ce que la TVA ?

Le principe de la TVA

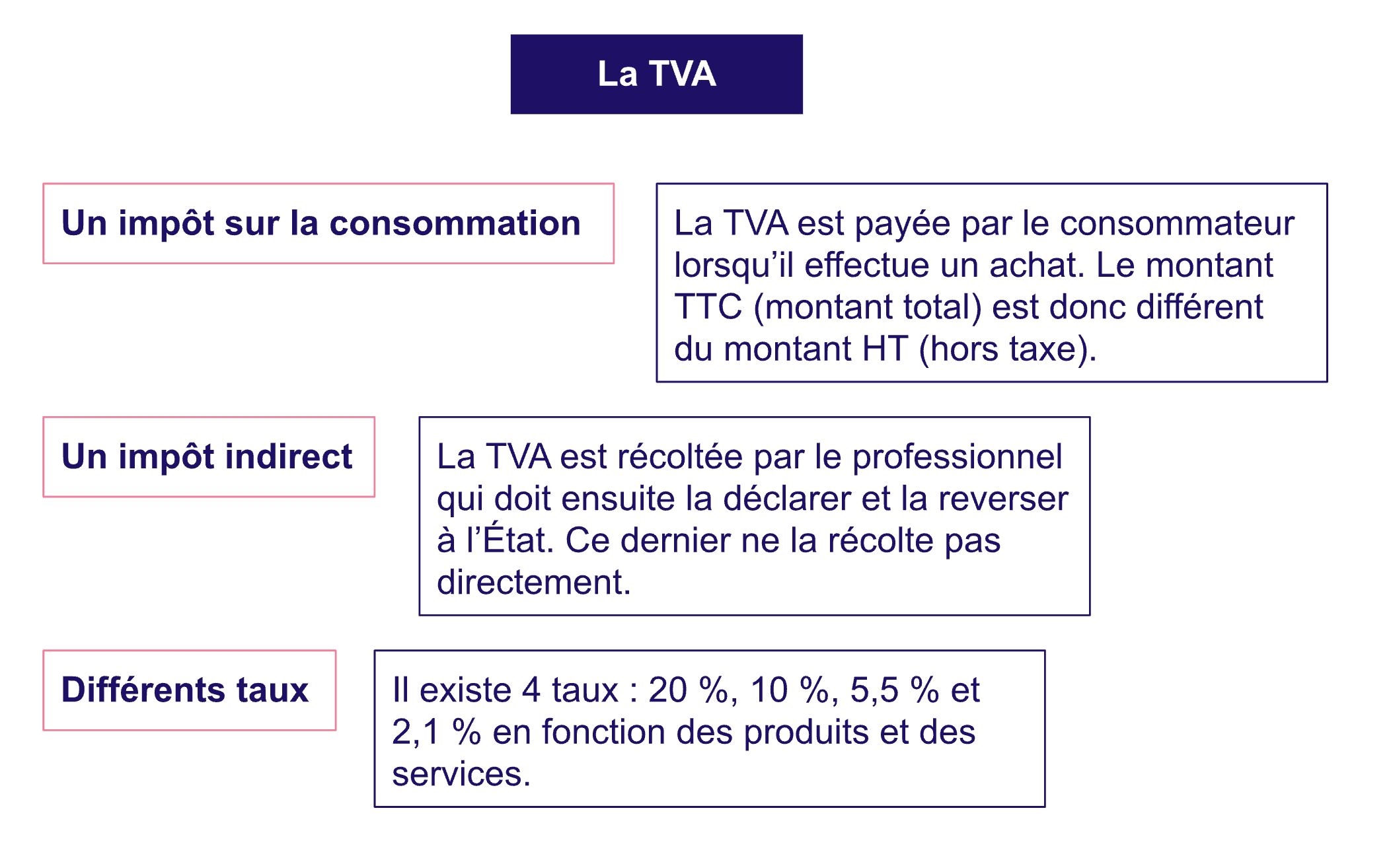

La taxe sur la valeur ajoutée (TVA) est un impôt payé par les consommateurs. Nous payons la TVA quotidiennement lorsque nous effectuons un achat, c’est pour cela que l’on distingue le prix hors taxe (HT) et le prix toutes taxes comprises (TTC).

Le montant de la TVA sur un produit ou un service varie en fonction du taux appliqué. Le taux de TVA n’est pas toujours le même :

-

le taux normal de 20 % : il est appliqué sur la majorité des biens et services

-

le taux intermédiaire de 10 % : il est appliqué dans le secteur de la restauration, de la vente de produits alimentaires préparés, dans la rénovation des logements, pour les médicaments non remboursés et les transports

-

le taux réduit de 5,5 % : il est appliqué sur les produits de première nécessité tels les produits alimentaires (en majorité), les boissons sans alcool, l’eau, le gaz et l’électricité, les transports de voyageurs, le secteur de l’édition, certains spectacles, certains produits agricoles et certains travaux de rénovation énergétique

-

le taux particulier de 2,1 % : il est appliqué sur les médicaments remboursés, pour la redevance télévision, à la vente d’animaux vivants (boucherie et charcuterie), à certains spectacles et à la presse (commission paritaire des publications et agences de presse).

Notez que la TVA est un impôt direct : l’État ne le prélève pas lui-même (contrairement à l’impôt sur le revenu), ce sont les entreprises qui doivent le facturer à leurs clients avant de la déclarer et la reverser à l’administration fiscale.

La TVA en autoentreprise

Depuis 2018 et l’augmentation des plafonds de chiffres d’affaires, les autoentrepreneurs sont redevables de la TVA s’ils dépassent le seuil de TVA fixé pour leur activité.

Depuis quelques années, les microentrepreneurs ont pris l’habitude de veiller à ne pas dépasser le seuil de TVA ou de facturer la TVA à leurs clients s’ils sont redevables.

Dans certaines conditions, l’autoentrepreneur doit donc facturer la TVA à ses clients, en appliquant le taux correspondant et en n’oubliant pas de déclarer les montants récoltés et de les redistribuer à l’administration.

Quelles sont les règles actuelles de la TVA en autoentreprise ?

En France, la franchise en base de TVA s’applique automatiquement pour l’autoentrepreneur s’il ne dépasse pas les seuils de CA pour la TVA. Autrement dit, en franchise en base, il ne récolte pas et ne paie pas la TVA.

Lorsqu’il dépasse le seuil de TVA, l’autoentrepreneur est redevable de la TVA :

-

s’il dépasse le seuil de TVA deux années de suite, il est alors redevable de la TVA au 1er janvier N

-

ou s’il dépasse le seuil majoré de TVA d’un coup, il est alors redevable de la TVA le 1er jour du mois de dépassement.

Lorsque l’autoentrepreneur bénéficie de la franchise en base de TVA, il ne récolte pas la TVA à ses clients et doit mentionner sur ses factures : " TVA non applicable, art. 293 B du CGI ".

Lorsqu’il perd le bénéfice de la franchise, il doit le signaler aux services des impôts des entreprises (SIE) dans son espace personnel en ligne.

Les seuils de TVA en vigueur jusqu’au 31 décembre 2024 sont les suivants :

-

36 800 € pour les activités de prestations de services (39 100 € pour le seuil majoré)

-

91 100 € pour les activités d’achat-vente (101 000 € pour le seuil majoré).

Il ne faut pas confondre les seuils de TVA et les plafonds de chiffres d’affaires, ce n’est pas la même chose !

Quels sont les changements de TVA en 2025 pour l’autoentrepreneur ?

Les seuils de TVA en 2025 évoluent ! Dès le 1er janvier 2025, la TVA devra être appliquée dès lors que l’autoentrepreneur dépasse (d’après l’article 82 de la Loi des finances 2024) :

-

37 500 € pour les activités de prestations de services (41 250 € pour le seuil majoré)

-

85 000 € pour les activités d’achat-vente (93 500 € pour le seuil majoré).

L’article 293 B du Code général des impôts a été modifié en conséquence. Ces changements dans la TVA en 2025 révèlent donc une légère hausse du seuil pour les prestations de services et une baisse pour l’achat-revente.

De plus, la période de tolérance en cas de dépassement du seuil de tolérance pendant une année n’est plus effective. Ainsi , en cas de dépassement en N-1, la franchise en base de TVA continue de s’appliquer en N-1 (sauf en cas de dépassement du seuil majoré), mais ne s’appliquera plus à compter de l’année N.

Dans le cas d’un dépassement du seuil majoré (41 250 € ou 93 500 €), la franchise cesse de s’appliquer à compter de la date de dépassement.

Voici un tableau qui permet de comparer les seuils avec 2024 et de comprendre l’évolution de la TVA en 2025 :

Activités |

Seuil de TVA |

Seuil majoré de TVA |

|

Jusqu’en 2024 |

Prestations de services |

36 800 € |

39 100 € |

Achat-vente |

91 100 € |

101 000 € |

|

À partir du 1er janvier 2025 |

Prestations de services |

37 500 € |

41 250 € |

Achat-vente |

85 000 € |

93 500 € |

FAQ

❓ C’est quoi le seuil de TVA en microentreprise ?

Ce seuil correspond à la limite fixée par les impôts à partir de laquelle le microentrepreneur est redevable de la TVA. En dessous de ce seuil, il ne paie pas la TVA et lorsqu’il dépasse le seuil, il devient redevable de la TVA.

Il existe deux seuils de TVA : pour les activités d’achat-vente et pour les activités de prestations de services. Chaque type d’activité possède un seuil de franchise en base et un seuil majoré.

✋ Quand un autoentrepreneur paye la TVA ?

L’autoentrepreneur paie la TVA lorsqu’il dépasse le seuil fixé pour son activité :

-

36 800 € (ou 39 100 € de seuil majoré) pour les prestations de services,attention ce seuil évolue et passe à 37 500 € (ou 41 250 € de seuil majoré) pour la TVA en 2025 ;

-

91 100 € (ou 101 000 € de seuil majoré) pour les activités d’achat-vente, attention ce seuil évolue et passe à 85 000 € (ou 93 500 € de seuil majoré) pour la TVA en 2025.

L’évolution de la TVA en 2025 n’est donc pas la même pour les autoentrepreneurs en fonction de leur activité !.

👩💻 Comment ne pas payer la TVA en tant qu’autoentrepreneur ?

L’autoentrepreneur ne paie pas automatiquement la TVA ! Si vous ne dépassez pas le seuil de TVA pour votre activité (prestations de services ou achat-vente) vous êtes en franchise en base, c’est-à-dire que vous ne payez pas la TVA.

Si vous ne souhaitez pas payer la TVA, veillez à rester sous le seuil fixé. Cependant, la TVA peut être intéressante pour certaines activités afin de déduire certains frais professionnels. Il peut être utile de passer à la TVA dans certains cas !.