Bien que le statut de l’autoentrepreneur lui permette de bénéficier de formalités administratives ultra-simplifiées, certaines obligations doivent être respectées en matière de comptabilité et de gestion, comme la tenue d’un livre de recettes, la déclaration de CA et la facturation des clients. On vous explique quelles sont les obligations comptables de l’autoentrepreneur, comment conserver ses documents et pourquoi il n’est pas obligatoire de faire appel à un expert-comptable en microentreprise. Il est tout à fait possible de gérer ses comptes soi-même, cela permet non seulement d’économiser de l’argent , mais aussi d’avoir un contrôle total sur sa comptabilité et sa gestion financière.

A quoi sert un comptable ?

Tout d’abord, il convient de définir ce qu’est un expert-comptable et quelles sont les missions qui lui sont confiées. L’expert-comptable est un professionnel de la comptabilité qui accompagne les entreprises et les particuliers dans la gestion de leur comptabilité et de leur fiscalité. Il a pour mission de s’assurer que les comptes de ses clients sont correctement tenus et en règle, en respectant les normes et les réglementations en vigueur.

Pour les entreprises ayant une comptabilité dite classique, certains documents sont obligatoires. La réalisation de ces documents est donc confiée à un expert-comptable pour assurer leur conformité. Ainsi, ce dernier est chargé de réaliser, entre autres, les bilans comptables annuels, les résultats annuels ou les liasses fiscales pour les entreprises. Il peut également prendre en charge les déclarations fiscales ou autres déclarations comme celle de la TVA et même la partie administrative de l’entreprise, en fournissant par exemple les bulletins de salaire.

En plus de tout ça, l’expert-comptable est également sollicité pour ses conseils avisés dans l’optimisation de la comptabilité des entreprises ou des particuliers. Il peut ainsi à la demande du client, apporter son expertise pour améliorer la gestion comptable, fiscale et financière d’une entreprise, en mettant en place les stratégies adaptées .

La comptabilité classique étant un domaine complexe qui nécessite une expertise pointue pour être correctement gérée et pour éviter les erreurs qui peuvent avoir de lourdes répercussions. La plupart des entreprises, font appel à un expert-comptable en ligne pour la gestion de leur comptabilité, de leur fiscalité et de leur administratif.

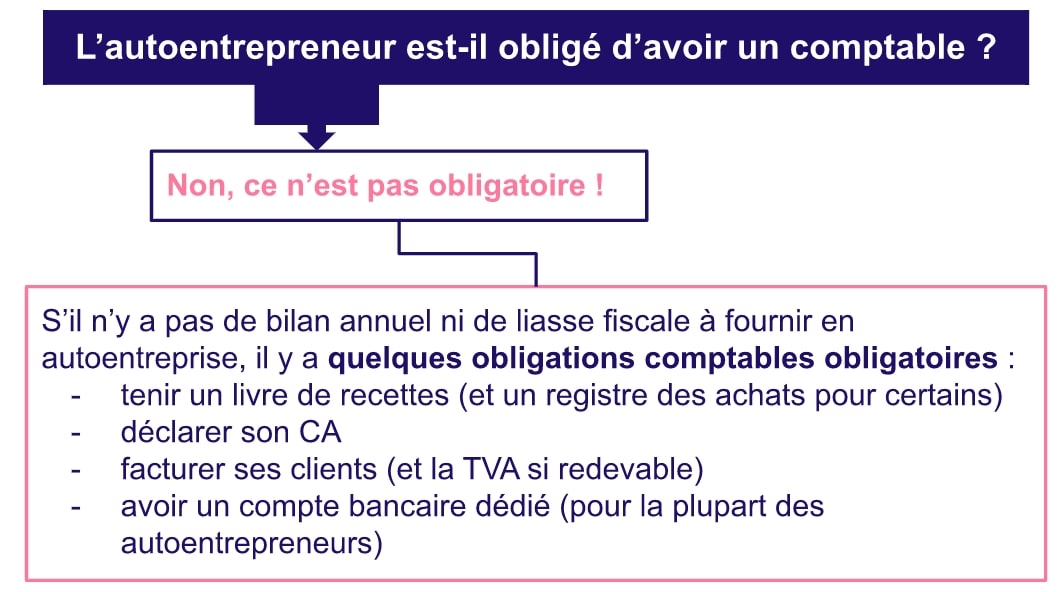

La micro-entreprise étant une comptabilité à part, avec peu d’obligations comptables, ne nécessitant pas la moitié des services que peut proposer un expert-comptable, est-ce recommandé ou même obligatoire de quand même passer par un expert-comptable pour un auto-entrepreneur? Il est normal de se poser la question.

Est-ce obligatoire d’avoir un comptable en autoentreprise ?

Puisqu’il n’y a pas de liasse fiscale ni de bilan comptable annuel obligatoire en autoentreprise, l’autoentrepreneur n’est pas obligé de prendre un expert-comptable. En effet, la microentreprise est un régime fiscal simplifié, les obligations comptables l’autoentrepreneur sont donc allégées.

Toutefois, une aide administrative peut être la bienvenue, notamment pour s’assurer de ne pas faire d’erreur dans ses déclarations à l’URSSAF ou pour la TVA (si l’autoentrepreneur est redevable). Nous vous conseillons d’utiliser un logiciel de facturation et d’automatisation des déclarations de CA et de T VA, comme Superindep, pour faciliter toutes vos démarches. C’est une solution efficace et économique, explicitement développée pour répondre au besoin des auto entrepreneurs.

Quelles sont les obligations comptables de l’autoentrepreneur ?

Tenir un livre de recettes et un registre des achats

L’autoentrepreneur a peu d’obligations comptables, mais il doit tenir un livre de recettes, avec des mentions précises et de manière chronologique. Le livre de recettes doit indiquer : le montant et l’origine des encaissements (identité du client), la date, le mode de règlement et les références des factures.

Si l’autoentrepreneur exerce une activité d’achat-vente de marchandises ou s’il a des dépenses et qu’il récupère la TVA, il doit aussi tenir un registre des achats.

Pour le livre de recettes ou le registre des achats, il est possible de télécharger des modèles officiels, d’utiliser des livres comptables ou d’avoir un logiciel de comptabilité.

Déclarer son chiffre d’affaires

Vous le savez certainement, un autoentrepreneur est tenu de déclarer son chiffre d’affaires à l’URSSAF, mensuellement ou trimestriellement selon l’option choisie. Lorsque le CA est nul, il est nécessaire de préciser 0 € sur la déclaration.

Comme tout indépendant, l’autoentrepreneur peut subir un contrôle fiscal. Des sanctions sont appliquées en cas de manquement ou de fraude. Cependant, en respectant scrupuleusement les obligations fiscales et en tenant une comptabilité claire et précise, vous pouvez éviter tout problème avec l’administration fiscale.

Facturer ses clients

Pour toute activité professionnelle exercée en autoentreprise, il est indispensable de facturer ses clients. Les mentions à indiquer sur la facture sont précises : numéro de facture, date, coordonnées du client, coordonnée de l’autoentrepreneur (et numéro SIREN), date de livraison ou d’exécution, descriptif des prestations (ainsi que le prix et la quantité) et somme totale. Si l’autoentrepreneur est redevable de la TVA, il doit mentionner le taux appliqué, le prix HT et le prix TTC. Il doit également déclarer et payer la TVA au service des Impôts.

En franchise en base de TVA, il doit indiquer la mention "TVA non applicable, art. 293 B du CGI" sur la facture.

Avoir un compte bancaire dédié

Si le chiffre d’affaires de l’autoentrepreneur est supérieur à 10 000 € pendant 2 ans consécutifs, il est dans l’obligation d’ouvrir un compte bancaire dédié à son activité microentrepreneur. Pour une meilleure gestion de sa comptabilité, il est conseillé d’avoir un compte bancaire dédié, même en dessous du seuil obligatoire. En effet, lors d’un contrôle fiscal, par exemple, il est plus simple de se justifier et d’avoir toutes les transactions (les encaissements, les prélèvements, les dépenses…) sur un seul compte bancaire, distinct du compte personnel. Ainsi, cela facilite la traçabilité des flux financiers liés à l’activité professionnelle et évite toute confusion avec les finances personnelles.

| Oui | Non | |

|---|---|---|

Bilan annuel |

X |

|

Liasse fiscal |

X |

|

Livre de recettes |

X |

|

Registre des achats |

X(activités achat-vente et facturation de la TVA |

X |

Comptabilité de trésorerie |

X |

|

Facturation |

X |

|

Compte bancaire dédié |

X(plus de 10 000 €/ an sur 2 années consécutives) |

X |